Carmignac Patrimoine: las ventajas de invertir en toda la estructura de capital

Al final, todo se reduce a pensar qué nivel del perfil rentabilidad/riesgo a nuestro juicio, es mejor para nosotros

Los fondos de asignación de activos constituyen una solución integral para los clientes que buscan diversificar mediante la inversión en distintas clases de activos.

Los clientes esperan que estos fondos cuenten con una asignación equilibrada entre la renta variable y la renta fija, con el efectivo como variable de ajuste. Ello suele llevarles a percibir este tipo de fondos como si fueran dos componentes de inversión independientes, especialmente cuando dos gestores de Fondos con diferentes conocimientos sobre el mercado gestionan el Fondo.

No obstante, un fondo de asignación de activos puede destacar realmente si sus gestores piensan en la estructuración de la cartera en su conjunto y se benefician mutuamente de sus perspectivas con un enfoque sin restricciones.

Por qué el proceso de diversificación de Carmignac Patrimoine destaca frente a los demás

Desde que gestionan el Fondo de forma conjunta, Rose Ouahba y David Older han reflexionado largo y tendido sobre cómo los distintos componentes del Fondo pueden encajar desde el punto de vista del riesgo y sobre cómo pueden sacar el máximo partido de los distintos catalizadores del rentabilidad que tienen a su disposición. A este respecto, el estrecho contacto entre los equipos de renta variable y renta fija resulta fundamental.

Optimizar la asignación de activos y la gestión del riesgo entre los componentes de renta variable y renta fija

En el contexto de la crisis derivada de la COVID-19, observábamos dislocaciones de gran envergadura en el mercado de crédito y, lógicamente, queríamos cubrir nuestra exposición. Recurrimos a derivados de crédito, pero de cara a ser aún más ágiles, parte de la beta del componente de crédito estaba cubierta mediante el ajuste de algunas posiciones cortas en índices de renta variable europea. De hecho, estos presentan una marcada correlación con el crédito en mercados bajistas, son sumamente líquidas y fáciles de implementar.

Invertir en toda la estructura de capital con un enfoque bottom-up

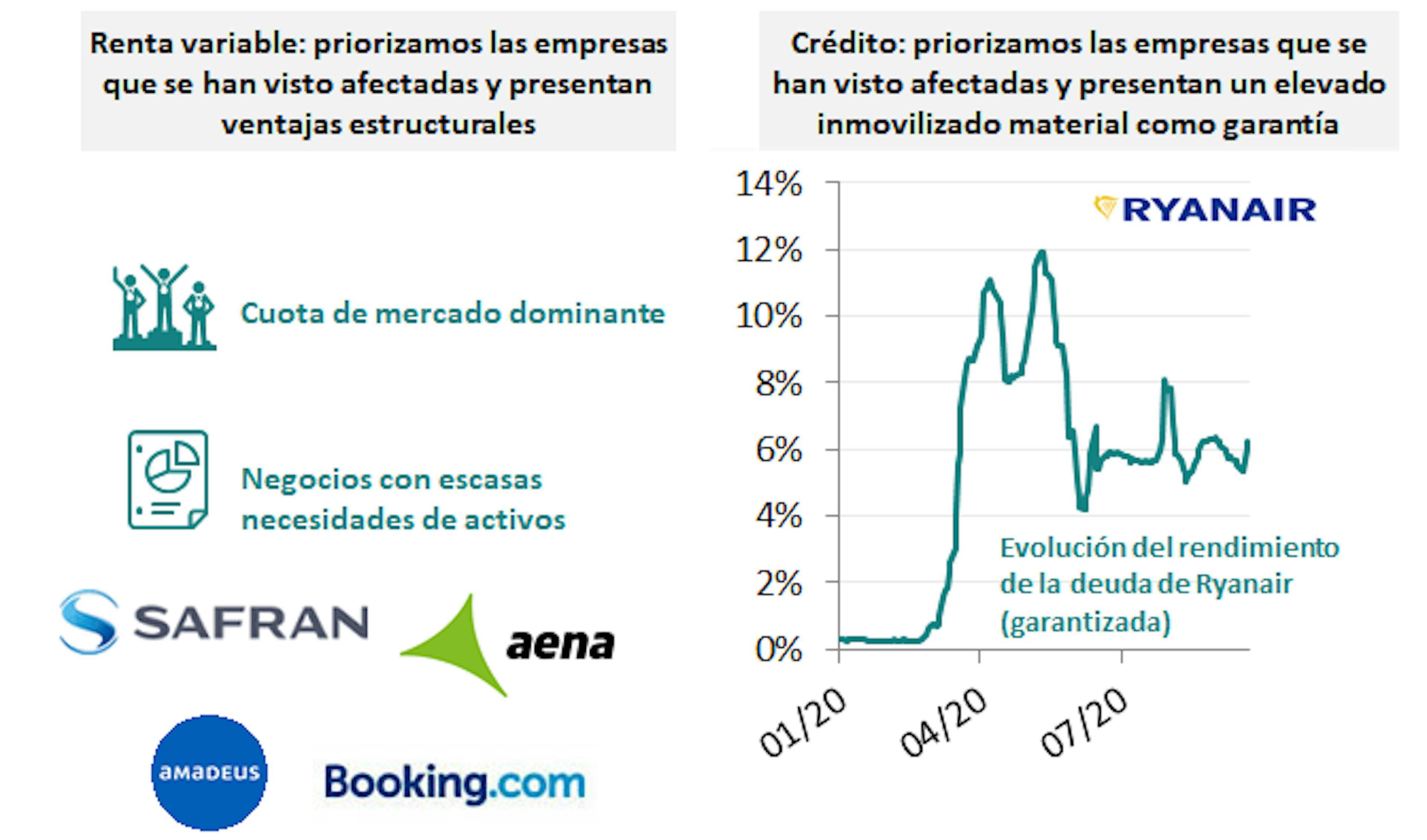

Con el fin de incrementar gradualmente la ciclicidad de Carmignac Patrimoine, en abril/mayo surgió una nueva temática centrada en los futuros beneficiarios de la reapertura de las economías. Desde este prisma, las ventas masivas indiscriminadas en el sector de los viajes han generado algunos puntos de entrada interesantes en determinados emisores. No obstante, estas empresas no son necesariamente atractivas en cuanto a sus acciones y bonos.

No obstante, su elevado inmovilizado material (principalmente, aviones) actúa como garantía para el efectivo que están recaudando, de modo que nuestro equipo de crédito confía en su capacidad para refinanciarse y reembolsar su deuda a medio plazo. En el componente de renta variable, tenemos una cierta preferencia por empresas con escasas necesidades de activos, como la plataforma española de software para la emisión de billetes de avión.

Optimizar la asignación sectorial en toda la estructura de capital

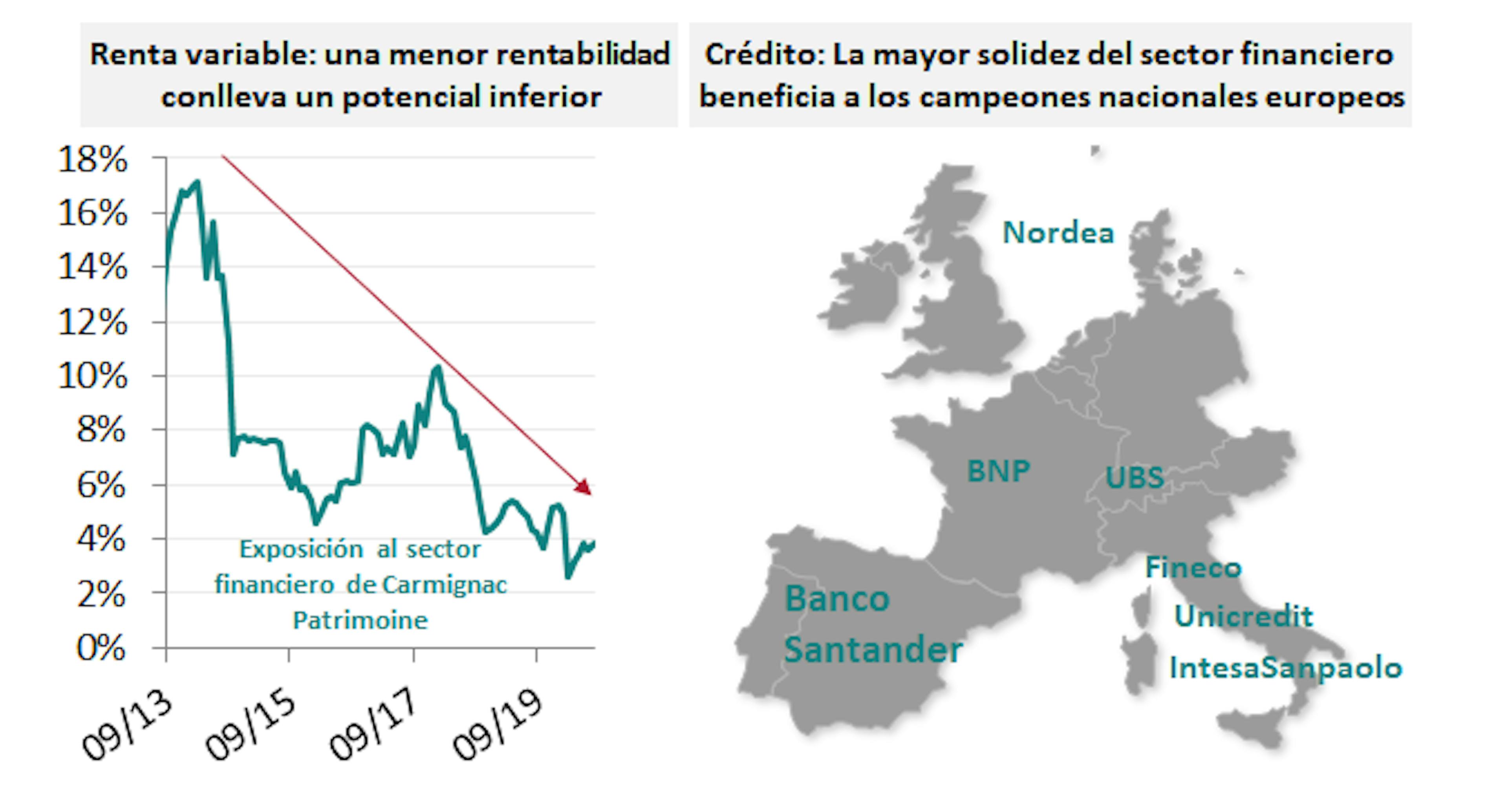

Los años de represión financiera han mantenido los tipos de interés en niveles extremadamente reducidos, mermando en gran medida la rentabilidad de los bancos. Entretanto, el endurecimiento de las normativas ha obligado a estas entidades a aumentar su ratio de capital básico Tier 1 (parámetro clave de la fortaleza financiera de un banco adoptado en el marco del Acuerdo de Basilea III sobre normativa bancaria), lo que, en la práctica, aumenta su resiliencia ante riesgos sistémicos.

En cambio, hemos invertido en deuda subordinada de actores bancarios sumamente consolidados en Europa (los denominados «campeones nacionales»), al llegar a la conclusión de que las medidas de estímulo presupuestario y monetario se mantendrían.

Desde principios de año, la clase de participación A EUR de Carmignac Patrimoine registró una evolución de +7,8 %, frente al +2,6 % del índice de referencia1. Ha batido al 96 % de sus homólogos2 desde el inicio del año.

Rentabilidades

| Carmignac Patrimoine | 3.9 | 0.1 | -11.3 | 10.5 | 12.4 | -0.9 | -9.4 | 2.2 | 7.1 | 3.3 |

| Indicador de referencia | 8.1 | 1.5 | -0.1 | 18.2 | 5.2 | 13.3 | -10.3 | 7.7 | 11.4 | 1.7 |

| Carmignac Patrimoine | + 3.1 % | + 3.1 % | + 0.7 % |

| Indicador de referencia | + 4.2 % | + 5.7 % | + 5.3 % |

Fuente: Carmignac a 28 de feb. de 2025.

Las rentabilidades históricas no garantizan rentabilidades futuras. La rentabilidad es neta de comisiones (excluyendo las eventuales comisiones de entrada aplicadas por el distribuidor)

Indicador de referencia: 40% MSCI AC World NR index + 40% ICE BofA Global Government index + 20% €STR Capitalized index. Reponderato trimestralmente.

Carmignac Patrimoine E EUR Acc

- Duración mínima recomendada de la inversión

- 5 años

- Escala de riesgo*

- 3/7

- Clasificación SFDR**

- Artículo 8

*Escala de riesgo del KID (Documento de datos fundamentales). El riesgo 1 no implica una inversión sin riesgo. Este indicador podría evolucionar con el tiempo. **

Principales riesgos del Fondo

Análisis recientes

Carmignac Portfolio Patrimoine Europe: Letter from the Fund Managers