Carmignac Emergents: Letter from the Fund Managers

Carmignac Emergents1 gained +1.4% in the fourth quarter, compared with a +0.70% increase for its reference indicator, bringing its annual performance to -15.6% versus -14.9% for its reference indicator.

The year 2022, a year of war, marked a sharp break with the underlying trends that have prevailed in financial assets since the 2008 financial crisis. Growth stocks largely underperformed value stocks in 2022. Oil and mining stocks, on the other hand, have strongly outperformed the stock market indices, despite a fall in global economic activity. The period of central bank balance sheet expansion that allowed financial asset prices to rise excessively gave way to a year in which rigorous attention to corporate valuation methodologies was required, a year in which bubbles burst but analysis was rewarded.

In this perspective, it is worth recalling the outperformance of Carmignac Emergents over a long period and its relative resilience in 2022. Indeed, the fund's performance over five years is +10.6%, compared with +4.9% for its reference indicator.

What happened in 2022?

The year 2022 was one of the worst years in a century for the bond markets. A sudden return of inflation, a new war in Ukraine creating an energy crisis, and a spectacular rise in interest rates surprised the financial markets, used since 2008 to seeing all crises solved by accommodating monetary policies. Added to this was the chaotic management of Covid-19 by the Chinese government, with a significant impact on the country's growth and investor confidence. All these elements combined could only result in a disastrous stock market year, with an even more pronounced underperformance for quality assets, which by nature have a longer duration.

This context also seems unfavorable to the traditional management of Carmignac Emergents, a strategy that does not invest in fossil fuels and is essentially exposed to growth themes. However, the rigor of our investment process enabled us to avoid a dismal year, thanks in particular to the management of the fund's Chinese pocket, despite China's strong underperformance. Thus, even though we were overweight in China during the year (38% on average compared to 31% for our reference indicator), our Chinese stocks made a positive contribution of around 500 bp over the year. This was mainly due to our decision at the end of 2021 to add to Chinese ADRs (Chinese companies listed in New York), as their valuations seemed largely wrong, with some stocks such as the education company New Oriental trading below the cash held by the company. Outside of China, the portfolio also benefited from our discipline, which allowed us to strengthen certain positions after excessive declines rather than capitulate when the market's confidence improved, particularly in the semiconductor sector, where we have significant exposure to three stocks (Samsung Electronics, Taiwan Semiconductor and Tokyo Electron). Finally, we benefited indirectly from the rise in commodities thanks to being overweight in Latin America.

At the beginning of December, we brought back into the portfolio two Chinese positions that we had earlier sold because of geopolitical tensions with the United States. These were the biotech company Wuxi Biologics, which was removed from the US Department of Commerce's watch list in November, and Full Truck Alliance, an internet logistics platform that we had sold because it did not have a dual listing in Hong Kong. However, the risk of delisting of Chinese companies from the US stock market has been postponed to 2025, with a higher probability that delistings will be avoided in view of recent statements by US authorities. We also modified our Brazilian portfolio after our trip to Latin America. Eletrobras, Brazil's largest power generation and distribution company, became our largest position in Latin America (5.4% of the fund ), at the expense of Transmissora Alliance, which was sold in the fourth quarter after four years in the fund. We also sold the Indian company Maruti Suzuki, as we felt its presence in the fund was incompatible with the fund's Article 9 mandate.

Outlook and positioning as of 31/12/2022

We start 2023 with a portfolio refocused on 35 stocks. This concentration is not accompanied by a strong increase in risk, as indicated in the volatility calculations performed by our risk control team. This is partly explained by the fact that among the 10 largest positions in the fund, 7 of them have negative net debt, and most have high margins with often dominant positions. On the other hand, we are starting the year with an increased allocation to the Chinese market (42.4% of the fund), considering that the government's 180-degree turn on zero-Covid should restore consumer and investor confidence in a market whose valuations are particularly attractive after years of decline. This crucial change in China, where the year of the water rabbit is beginning, should boost growth throughout the emerging world, particularly in Asia and Latin America.

Fund positioning as of 30/12/20222

Socially responsible investment is central to our approach

Since its inception in 1997, Carmignac Emergents has combined what we consider our emerging-market DNA since 1989 with our commitment to strengthening our credentials in socially responsible investment (SRI). In welding together those two areas of expertise, we aim to add value for our investors while having a positive impact on society and the environment.

Classified as an Article 9 fund under the Sustainable Finance Disclosure Regulation (SFDR)3 and was awarded France’s SRI label in 2019 and Belgium’s Towards Sustainability label in 20204.

As an Article 9 Strategy under the SFDR, the Fund will invest mainly in shares of emerging companies that have a positive outcome on environment or society and derive the majority of their revenues or CAPEX from goods and services related to business activities which align positively with UN Sustainable Development Goals (SDGs)5. This sustainable objective will be measured and monitored by the percentage of revenues aligned with the SDGs.

Our portfolio is currently structured around 4 major SRI themes that are central to our process:

As a reminder, our socially responsibility approach is based on three pillars:

Invest selectively and with conviction, giving priority to sustainable growth themes in underpenetrated sectors and countries with sound macroeconomic fundamentals.

Invest for positive impact, favouring companies that deliver solutions to environmental and social challenges in emerging markets and reducing our carbon intensity by at least 50% relative to the MSCI Emerging Markets Index. Our sustainable objective is: >80% Fund’s AUM invested in companies with >50% revenue or CAPEX derived from goods and services positively aligned with at least 1 of 9 targeted United Nations Sustainable Development Goals.

Invest sustainably by consistently incorporating environmental, social and governance (ESG) criteria into our analyses and investment decision.

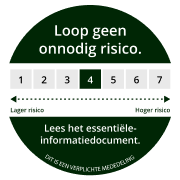

- Risk Scale from the KIID (Key Investor Information Document). Risk 1 does not mean a risk-free investment. This indicator may change over time. Past performance is not necessarily indicative of future performance. The return may increase or decrease as a result of currency fluctuations. Performances are net of fees (excluding possible entrance fees charged by the distributor).

Reference to certain securities and financial instruments is for illustrative purposes to highlight stocks that are or have been included in the portfolios of funds in the Carmignac range. This is not intended to promote direct investment in those instruments, nor does it constitute investment advice. The Management Company is not subject to prohibition on trading in these instruments prior to issuing any communication. The portfolios of Carmignac funds may change without previous notice. The reference to a ranking or prize, is no guarantee of the future results of the UCIS or the manager. Sources : Carmignac, company data, 30/12/2022

The proprietary ESG system START combines and aggregates market leading data providers ESG indicators. Given the lack of standardisation and reporting of some ESG indicators by public companies, not all relevant indicators can be taken into consideration. START provides a centralised system whereby Carmignac’s proprietary analysis and insights related to each company are expressed, irrespective of the aggregated external data should it be incomplete. For more information, please refer to our website.

Carmignac Emergents and Carmignac Emergents both obtained the French and Belgian SRI labels. https://www.lelabelisr.fr/en/ ; https://www.towardssustainability.be/ ; https://www.febelfin.be/fr

Minimum 80% of the Fund’s AUM* is invested in companies that derive more than 50% of their revenues or CAPEX from business activities that are positively aligned with at least 1 of the 9 Sustainable Development Goals selected for this Fund For more information please visit https://www.un.org/sustainabledevelopment/fr/objectifs-de-developpement-durable.

Reference indicator: MSCI EM NR USD) (Reinvested net dividends rebalanced quarterly). From 01/01/2013 the equity index reference indicators are calculated net dividends reinvested. Morningstar category: Global Emerging Markets Equity. © 2022 Morningstar, Inc. All Rights Reserved. The information contained herein: is proprietary to Morningstar and/or its content providers; may not be copied or distributed; and is not warranted to be accurate, complete or timely. Neither Morningstar nor its content providers are responsible for any damages or losses arising from any use of this information. The reference to a ranking or prize, is no guarantee of the future results of the UCITS or the manager.

Carmignac Emergents

Grasping the most promising opportunities within the emerging universeDiscover the fund pageCarmignac Emergents A EUR Acc

- Aanbevolen minimale beleggingstermijn

- 5 jaar

- SFDR-fondscategorieën**

- Artikel 9

- Risicoschaal*

*Risicocategorie van het KID (essentiële-informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. **De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Voornaamste risico's van het Fonds

Rendement

| Carmignac Emergents | 1.4 | 18.8 | -18.6 | 24.7 | 44.7 | -10.7 | -15.6 | 9.5 | 4.6 | -0.5 |

| Referentie-indicator | 14.5 | 20.6 | -10.3 | 20.6 | 8.5 | 4.9 | -14.9 | 6.1 | 14.7 | -1.3 |

| Carmignac Emergents | + 2.8 % | + 8.3 % | + 3.1 % |

| Referentie-indicator | + 2.4 % | + 8.3 % | + 3.6 % |

Bron: Carmignac op 31 mrt. 2025.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) .

Referentie-indicator: MSCI EM NR index

Recente analyses

Carmignac Portfolio Emergents: Brief van de Fondsbeheerders

Zuidoost-Azië: Een grootmacht in de maak

Carmignac Portfolio Emergents: Letter from the fund manager

Belangrijke wettelijke informatie

Reclame. Raadpleeg het document essentiële informatiedocument /prospectus voordat u een beleggingsbeslissing neemt. Dit document is bestemd voor professionele cliënten.

Dit document mag zonder voorafgaande toestemming van de Beheermaatschappij niet geheel of gedeeltelijk worden gereproduceerd. Het is geen aanbod tot inschrijving, noch een beleggingsadvies. Het is niet bedoeld als boekhoudkundig, juridisch of fiscaal advies, en mag derhalve ook niet als zodanig worden beschouwd. Het is uitsluitend ter informatie aan u verstrekt en het mag niet als betrouwbaar meetinstrument worden gezien voor het beoordelen van de verdiensten van het beleggen in effecten of belangen waaraan in dit document wordt gerefereerd, noch mag het voor andere doeleinden worden gebruikt. De in dit document opgenomen informatie kan onvolledig zijn en kan zonder voorafgaande kennisgeving worden gewijzigd. Deze informatie dateert van de datum waarop dit document is geschreven en is afkomstig van zowel bedrijfseigen als niet-bedrijfseigen bronnen die Carmignac betrouwbaar acht, maar is niet per se compleet en gegarandeerd nauwkeurig. Carmignac als organisatie, haar management en individuele medewerkers garanderen geenszins de nauwkeurigheid en betrouwbaarheid van deze informatie en stellen zich op generlei wijze aansprakelijk voor vergissingen en weglatingen (ook niet in geval van nalatigheid, van wie dan ook).

In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur). Als gevolg van wisselkoersschommelingen kan het rendement van aandelenklassen waarvan het wisselkoersrisico niet is afgedekt, stijgen of dalen.

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCIS of de manager. De aanbevolen beleggingshorizon is een minimale horizon en geen aanbeveling om uw beleggingen aan het einde van deze periode te verkopen.

Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.

Voor bepaalde personen of landen kan de toegang tot de fondsen aan beperkingen onderhevig zijn. Dit document richt zich niet tot personen die vallen onder een rechtsgebied waar (vanwege de nationaliteit of woonplaats van de desbetreffende persoon of om andere redenen) de informatie in dit document of de beschikbaarheid daarvan verboden is. Personen voor wie een dergelijk verbod geldt, hebben geen toegang tot deze informatie. Welke belastingen er worden geheven, hangt van de situatie van het individu af. De fondsen zijn niet geregistreerd voor de retailmarkt in Azië, Japan en Noord-Amerika, en zijn niet geregistreerd in Zuid-Amerika. Carmignac Fondsen zijn in Singapore als buitenlandse belegging met beperkende voorwaarden geregistreerd (uitsluitend voor professionele cliënten). De fondsen zijn niet geregistreerd in het kader van de Amerikaanse Securities Act van 1933. In overeenstemming met de Amerikaanse Regulation S en de FATCA mag het fonds niet ten gunste van of uit naam van een "U.S. person" direct of indirect aangeboden of verkocht worden. Bij de beslissing om in het gepromote fonds te beleggen moet rekening worden gehouden met alle kenmerken of doelstellingen ervan zoals beschreven in het prospectus. Het prospectus, de KID, de NIW en de jaarlijkse periodieke verslagen van het fonds zijn beschikbaar op www.carmignac.com/nl-nl, of op aanvraag bij de Beheermaatschappij. De risico's, vergoedingen en lopende kosten zijn beschreven in de KID (Essentiële informatiedocument). De KID dient voorafgaand aan iedere inschrijving aan de inschrijver beschikbaar te worden gesteld. De inschrijver dient de KID te lezen. Beleggers kunnen hun kapitaal gedeeltelijk of geheel verliezen aangezien het fondskapitaal niet wordt gegarandeerd. Aan de fondsen is een risico van kapitaalverlies verbonden. De beheermaatschappij kan op elk moment besluiten de marketing in uw land stop te zetten. Beleggers kunnen toegang krijgen tot een samenvatting van hun rechten in het Nederlands via de volgende link in sectie 5 getiteld "Samenvatting van de beleggersrechten"

Carmignac Portfolio verwijst naar de subfondsen van Carmignac Portfolio SICAV, een beleggingsmaatschappij naar Luxemburgs recht die voldoet aan de ICBE-richtlijn.

De Fondsen zijn beleggingsfondsen in contractuele vorm (FCP) conform de UCITS-richtlijn of AFIM-richtlijn onder Frans recht.

Voor Carmignac Portfolio Long-Short European Equities: Carmignac Gestion Luxembourg SA heeft als Beheermaatschappij van de Carmignac Portefeuille het beleggingsbeheer van dit Compartiment met ingang van 2 mei 2024 gedelegeerd aan White Creek Capital LLP (Geregistreerd in Engeland en Wales onder nummer OCC447169). White Creek Capital LLP is toegelaten en staat onder toezicht van de Financial Conduct Authority met FRN : 998349.

Carmignac Private Evergreen verwijst naar het compartiment Private Evergreen van de SICAV Carmignac S.A. SICAV - PART II UCI geregistreerd bij het RCS van Luxemburg onder het nummer B285278.