Carmignac Portfolio EM Debt : Carta de los Gestores de la Cartera

Carmignac P. EM Debt bajó un 1,88% en el tercer trimestre de 2023, mientras que su índice de referencia¹ perdió un 0,94%.

Entorno de Mercado

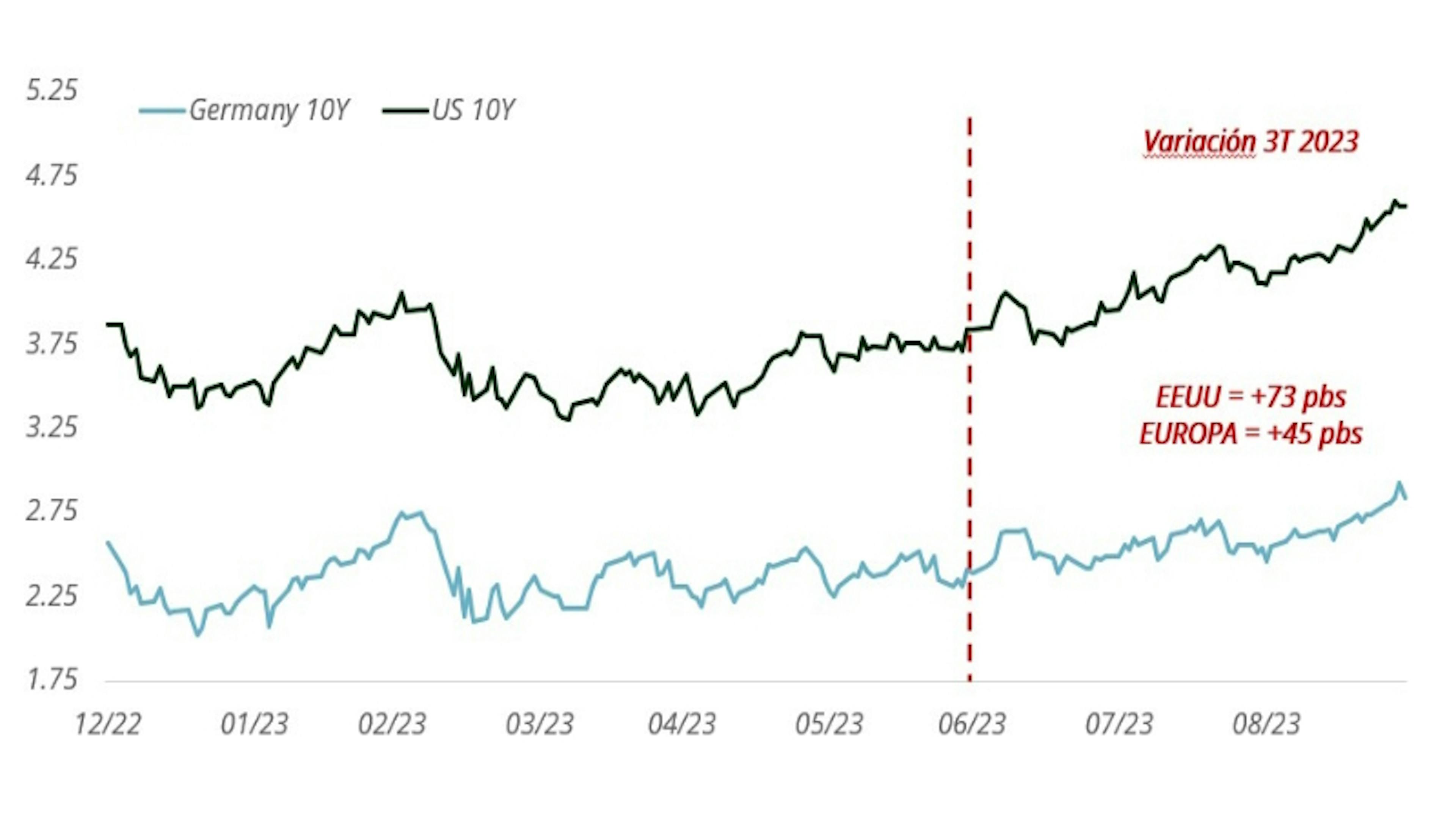

El tercer trimestre de 2023 estuvo marcado por unos tipos de interés más altos a escala mundial y un entorno de volatilidad. De hecho, a pesar de la que quizás haya sido la última subida de tipos del actual ciclo del Banco Central Europeo (BCE) y de la pausa de la Reserva Federal (Fed), los discursos de línea dura de los responsables de los bancos centrales impulsaron el bono del Tesoro estadounidense a 10 años del 3,84% a más del 4,57%, mientras que el bund alemán a 10 años escaló desde cerca del 2,39% a más del 2,84%, marcando los máximos del año. En efecto, la energía, que ha sido una de las principales fuentes de desinflación, volverá a contribuir al alza de los precios a finales de año, tras la decisión de la OPEP (impulsada principalmente por Rusia y Arabia Saudí) de prorrogar sus recortes de producción. Esto penalizará el poder adquisitivo de los hogares, pero también ralentizará el retorno de la inflación a los objetivos de los bancos centrales.

Evolución de los tipos a 10 años de Alemania y EE. UU.

Fuentes: Carmignac, Bloomberg, a 30/09/2023

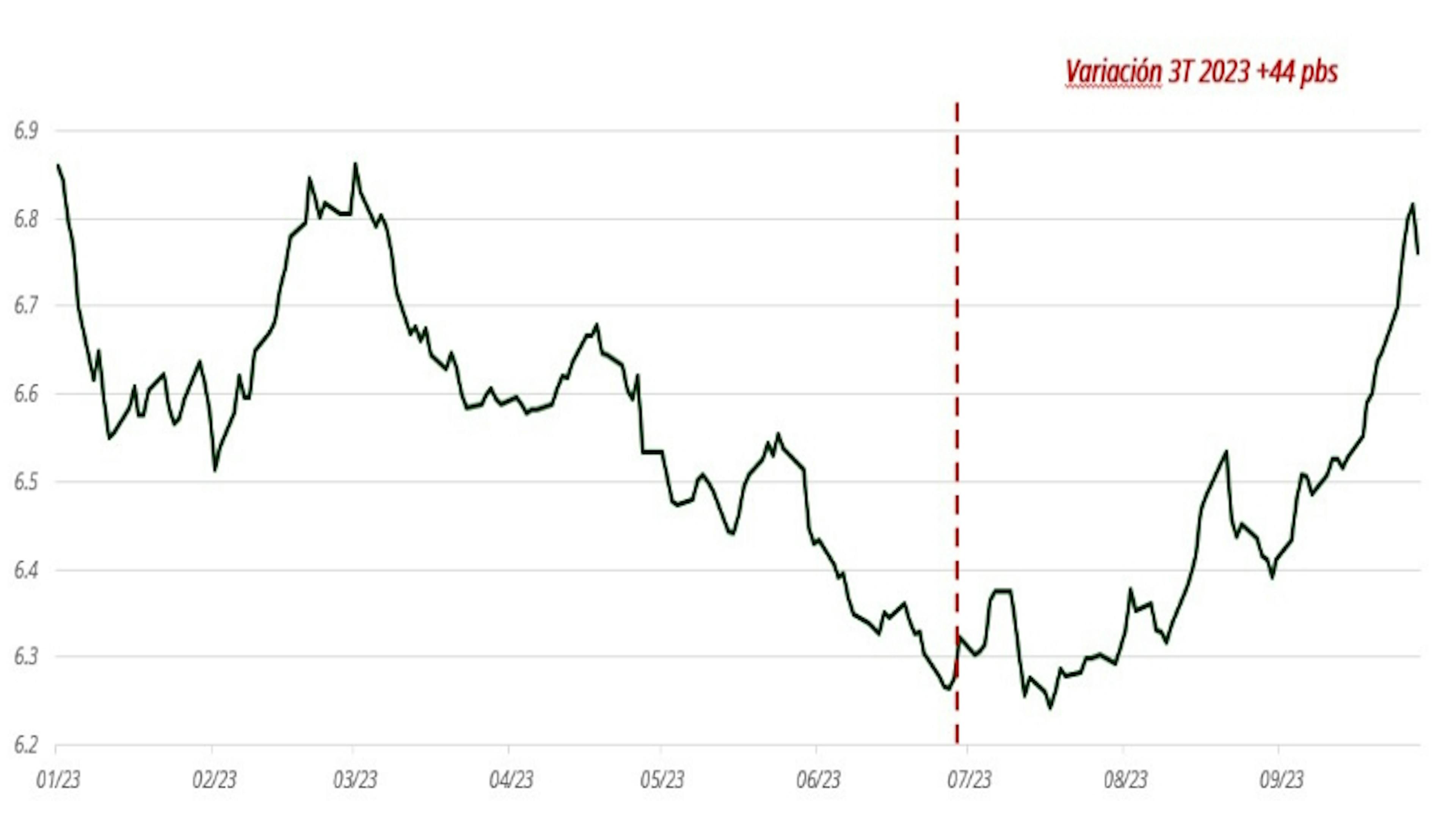

En lo que respecta a la deuda en moneda local volvimos a asistir a recortes de tipos en el universo de los mercados emergentes en el trimestre, destacando el de Polonia, que sorprendió al mercado con una rebaja de 75 puntos básicos, del 6,75% al 6%. La mayoría de los países latinoamericanos ya han empezado a bajar sus tipos, pero lo están haciendo con cautela porque ya no están alineados con la política de la Fed de «tipos más altos durante más tiempo». En China, sigue coleando la decepcionante reapertura de su economía. El país se enfrenta a un entorno internacional más complicado debido al deseo de muchas naciones de recuperar la soberanía industrial y a los obstáculos de Estados Unidos al desarrollo chino. Los inversores se mostraron más pesimistas con respecto a las perspectivas económicas del país.

Índice GBI-EM (índice de deuda pública en moneda local) - Evolución de la rentabilidad

Fuentes: Carmignac, Bloomberg, a 30/09/2023

Por otra parte, en lo que se refiere a las divisas, las monedas de países emergentes continuaron seduciendo a los inversores. Las divisas de los exportadores de materias primas y las de elevado carry como las de Latinoamérica conservaron su atractivo. No obstante, sigue siendo necesario un enfoque selectivo y no perder de vista la trayectoria de la balanza de pagos y de la inflación. Sirva como ejemplo la depreciación sufrida por el peso chileno (CLP) durante tres meses consecutivos debido a las dificultades que ha encontrado el Banco Central de Chile para mantener estables los tipos de interés, especialmente tras el rápido descenso de la inflación en la economía chilena.

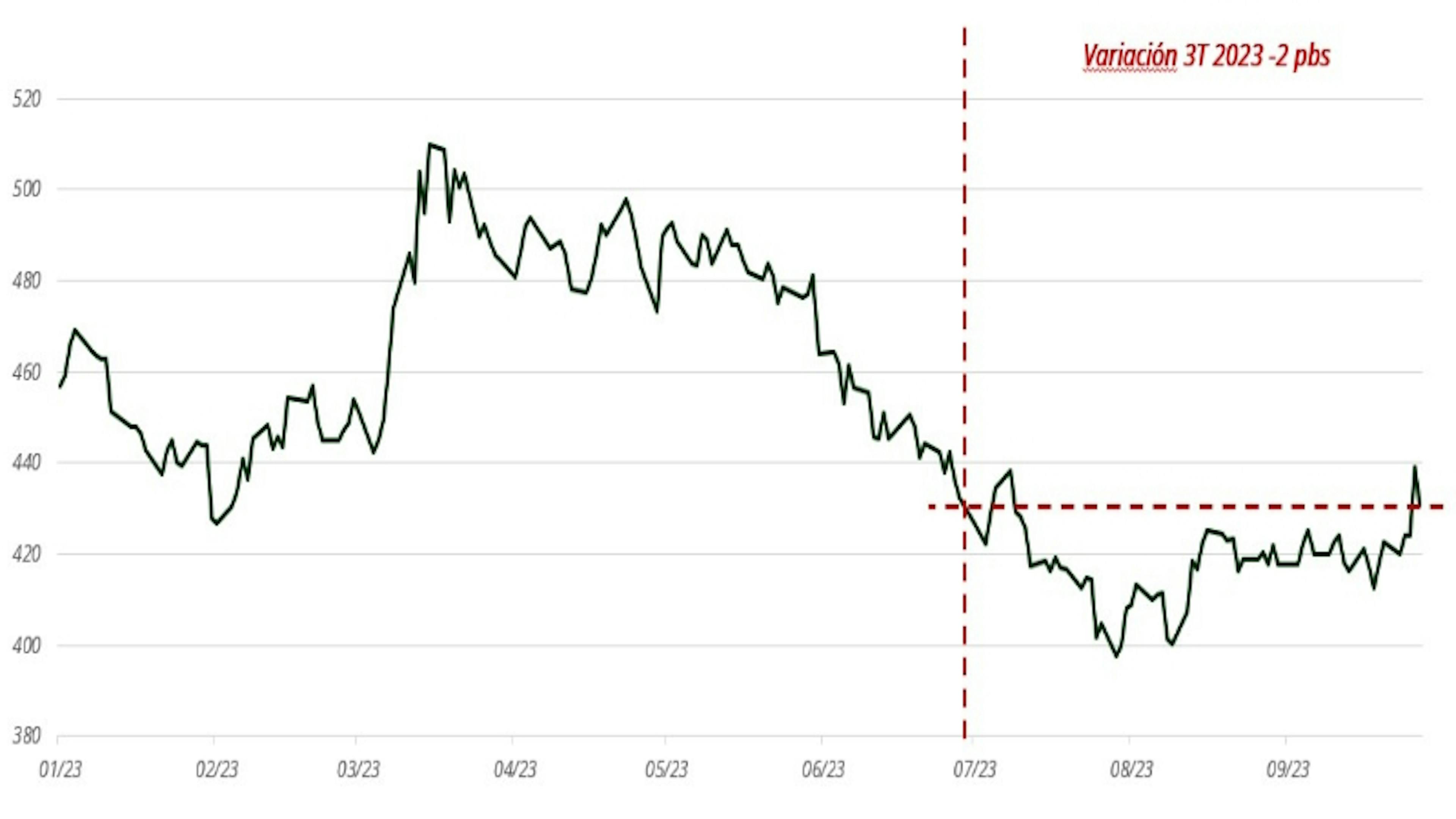

En cuanto a la deuda pública, los diferenciales se mantuvieron uniformes durante el periodo. Los diferenciales fueron muy estrechos tanto en el segmento de grado de inversión como en el de alto rendimiento (excluidos aquellos títulos en dificultades) y el mercado se mantuvo atento a situaciones especiales como las de los países africanos. El punto óptimo en esta zona sigue siendo la deuda calificada como BB, en la que se pueden encontrar las oportunidades de rentabilidad/riesgo más atractivas.

Índice J.P. Morgan EMBIG Diversified Hedged EUR (índice de deuda pública en moneda fuerte) - Evolución de los diferenciales

Fuentes: Carmignac, Bloomberg, a 30/09/2023

¿Qué hemos hecho en este contexto?

En este entorno, nos hemos visto afectados principalmente por nuestra exposición a deuda en moneda local denominada en corona checa (CZK), forinto húngaro (HUF), peso colombiano (COP), peso mexicano (MXN) y peso chileno (CLP). La subida de los tipos de interés estadounidenses y del dólar, unida a la ralentización china y al aumento de la inflación, nos ha obligado a reducir el riesgo de la cartera. Redujimos notablemente nuestra exposición a la región EMEA, donde las valoraciones no son tan atractivas como antes.

En el universo de las divisas, seguimos disfrutando del carry de las monedas emergentes durante el trimestre. No obstante, desde el punto de vista de la gestión del riesgo, hemos reducido nuestra exposición a las divisas emergentes y seguimos siendo selectivos y activos en este segmento. Por ejemplo, durante el trimestre disminuimos notablemente nuestra exposición a la corona checa (CZK), que se ve directamente afectada por las importaciones de petróleo. Por otra parte, tras los picos de volatilidad y el aumento de los tipos en los mercados desarrollados, aumentamos nuestra exposición al euro (EUR) durante el trimestre.

En deuda pública, nos beneficiamos de nuestra exposición a la región EMEA, en particular a través de Rumanía. Por último, durante el periodo incrementamos de manera táctica nuestra exposición a Colombia, ya que el país debería resultar beneficiado de la actual tendencia del petróleo.

Perspectivas para los próximos meses

Nuestra visión sobre la recesión y los tipos altos se refleja en la configuración de la cartera, donde hemos reducido ostensiblemente los activos de riesgo y hemos constituido una elevada cobertura mediante CDS. También seguimos centrados en la duración, ya que creemos que una recesión obligaría a los bancos centrales de los mercados desarrollados a rebajar tipos, lo que permitiría a su vez nuevos recortes en el mundo emergente.

En cuanto a los tipos locales, vigilamos de cerca los ciclos de recortes por parte de los bancos centrales de los mercados emergentes, ya que la Reserva Federal y el BCE parecen haberse tomado una pausa. Estamos dispuestos a volver a comprometernos con países que se encontraban entre los más adelantados en el ciclo de subidas de tipos y en exportadores de materias primas como Colombia.

En deuda pública, seguimos priorizando los países manufactureros que se beneficiarán a largo plazo del fenómeno del «nearshoring», es decir, de la posible repatriación de las cadenas de producción hacia países más cercanos y estables (Rumanía, Polonia, México, etc.). Sin embargo, mantenemos la cautela a través de coberturas para nuestros títulos de alto rendimiento y nuestro posicionamiento seguirá siendo bajo y centrado en el universo del grado de inversión.

Por último, si bien hemos recortado nuestra exposición global a las divisas emergentes, seguimos priorizando una selección de divisas de forma táctica/oportunista, principalmente en Latinoamérica, como el real brasileño y el peso mexicano.

Fuentes: Carmignac, Bloomberg, a 30/09/2023. ¹Índice JP Morgan GBI – Emerging Markets Global Diversified Composite Unhedged EUR. Rentabilidad de las participaciones de clase FW EUR acum. Las rentabilidades pasadas no son un indicador fiable de los resultados futuros. La rentabilidad podría aumentar o descender debido a las fluctuaciones de los tipos de cambio. Las rentabilidades se expresan netas de gastos (salvo los gastos de entrada aplicables pagaderos al distribuidor).

Comunicación de marketing. Antes de tomar una decisión de inversión definitiva, consulte por favor el folleto del fondo y el documento de DFI (Datos Fundamentales para el Inversor).

Carmignac Portfolio EM Debt

Carmignac Portfolio EM Debt FW EUR Acc

- Duración mínima recomendada de la inversión

- 3 años

- Escala de riesgo*

- 3/7

- Clasificación SFDR**

- Artículo 8

*Escala de riesgo del KID (Documento de datos fundamentales). El riesgo 1 no implica una inversión sin riesgo. Este indicador podría evolucionar con el tiempo. **El Reglamento SFDR (Reglamento sobre la divulgación de información relativa a la sostenibilidad en el sector de los servicios financieros, por sus siglas en inglés) 2019/2088 es un reglamento europeo que requiere a los gestores de activos clasificar sus fondos, en particular entre los que responden al «artículo 8», que promueven las características medioambientales y sociales, al «artículo 9», que realizan inversiones sostenibles con objetivos medibles, o al «artículo 6», que no tienen necesariamente un objetivo de sostenibilidad. Para más información, visite: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=es.

Principales riesgos del Fondo

Gastos

- Costes de entrada

- No cobramos comisión de entrada.

- Costes de salida

- No cobramos una comisión de salida por este producto.

- Comisiones de gestión y otros costes administrativos o de funcionamiento

- 1.05% del valor de su inversión al año. Se trata de una estimación basada en los costes reales del último año.

- Comisiones de rendimiento

- No se aplica ninguna comisión de rendimiento a este producto.

- Costes de operación

- 0.38% del valor de su inversión al año. Se trata de una estimación de los costes en que incurrimos al comprar y vender las inversiones subyacentes del producto. El importe real variará en función de la cantidad que compremos y vendamos.

Rentabilidades

| Carmignac Portfolio EM Debt | 1.1 | -10.0 | 28.9 | 10.5 | 3.9 | -9.0 | 15.3 | 4.1 | 7.2 |

| Indicador de referencia | 0.4 | -1.5 | 15.6 | -5.8 | -1.8 | -5.9 | 8.9 | 4.4 | 8.1 |

| Carmignac Portfolio EM Debt | + 9.2 % | + 4.4 % | + 5.6 % |

| Indicador de referencia | + 6.6 % | + 2.8 % | + 2.4 % |

Fuente: Carmignac a 28 de nov. de 2025.

Las rentabilidades históricas no garantizan rentabilidades futuras. La rentabilidad es neta de comisiones (excluyendo las eventuales comisiones de entrada aplicadas por el distribuidor)

Indicador de referencia: 50% JPM GBI-EM Global Diversified Composite index + 50% JPM EMBI Global Diversified Hedged index

Comunicación publicitaria. Consulte el KID/folleto antes de tomar una decisión final de inversión. El presente documento está dirigido a clientes profesionales.

Este material no puede reproducirse, ni total ni parcialmente, sin el consentimiento previo de la sociedad gestora. Este material no constituye una oferta de suscripción ni un asesoramiento de inversión. Este material no constituye una recomendación contable, jurídica o tributaria y no debe ser tenido en cuenta a tales efectos. Este material se proporciona con carácter exclusivamente informativo y podría no resultar fiable a la hora de evaluar las ventajas derivadas de invertir en cualquier tipo de participaciones o valores mencionados en el presente documento o de cara a cualquier otra finalidad. La información contenida en este material podría no ser completa y estar sujeta a modificación sin preaviso alguno. Las informaciones se expresan a fecha de redacción del material y proceden de fuentes propias y externas consideradas fiables por Carmignac, no son necesariamente exhaustivas y su exactitud no está garantizada. En consecuencia, Carmignac, sus responsables, empleados o agentes no proporcionan garantía alguna de precisión o fiabilidad y no se responsabilizan en modo alguno de los errores u omisiones (incluida la responsabilidad para con cualquier persona debido a una negligencia). Las rentabilidades históricas no garantizan rentabilidades futuras.

La rentabilidad es neta de comisiones (excluyendo las eventuales comisiones de entrada aplicadas por el distribuidor). La rentabilidad podrá subir o bajar a resultas de las fluctuaciones en los tipos de cambio en el caso de las participaciones que carezcan de cobertura de divisas.

La mención a determinados valores o instrumentos financieros se realiza a efectos ilustrativos, para destacar determinados títulos presentes o que han figurado en las carteras de los Fondos de la gama Carmignac. Ésta no busca promover la inversión directa en dichos instrumentos ni constituye un asesoramiento de inversión. La Gestora no está sujeta a la prohibición de efectuar transacciones con estos instrumentos antes de la difusión de la información.

El acceso a los Fondos podrá estar restringido a determinadas personas o países. Este material no está dirigido a ninguna persona de ninguna jurisdicción en la que (debido al lugar de residencia o nacionalidad de la persona o a cualquier otra cuestión) el material o la disponibilidad de este material esté prohibido. Las personas objeto de estas prohibiciones no deben acceder a este material. La tributación depende de la situación de la persona. Los Fondos no están registrados para su distribución a inversores minoristas en Asia, Japón, Norteamérica ni están registrados en Sudamérica. Los Fondos Carmignac están registrados en Singapur como institución de inversión extranjera restringida (exclusivamente para clientes profesionales). Los Fondos no han sido registrados en virtud de la ley de valores estadounidense (US Securities Act) de 1933. Los Fondos podrán no ofertarse o venderse, directa o indirectamente, en beneficio o en nombre de una «Persona estadounidense», según la definición recogida por el Reglamento estadounidense S (Regulation S) y la ley FATCA. La decisión de invertir en el fondo debe tomarse teniendo en cuenta todas sus características u objetivos descritos en su folleto. Podrá consultar los folletos de los Fondos, los documentos KID, el VL y los informes anuales en la web www.carmignac.com/es-es o previa petición a la Gestora. Los riesgos, comisiones y gastos corrientes se detallan en el documento de datos fundamentales (KID). El KID deberá estar a disposición del suscriptor con anterioridad a la suscripción. El suscriptor debe leer el KID. Los inversores podrían perder parte o la totalidad de su capital, dado que el capital en los fondos no está garantizado. Los Fondos presentan un riesgo de pérdida de capital.

Para España : Los Fondos se encuentran registrados ante la Comisión Nacional del Mercado de Valores de España, con los números : Carmignac Sécurité 395, Carmignac Portfolio 392, Carmignac Patrimoine 386, Carmignac Absolute Return Europe 398, Carmignac Investissement 385, Carmignac Emergents 387, Carmignac Credit 2027 2098, Carmignac Credit 2029 2203, Carmignac Credit 2031 2297, Carmignac Court Terme 1111.

La Sociedad gestora puede cesar la promoción en su país en cualquier momento. Los inversores pueden acceder a un resumen de sus derechos en español en el siguiente enlace sección 5: www.carmignac.com/es-es/informacion-legal

Carmignac Portfolio hace referencia a los sub fondos de Carmignac Portfolio SICAV, una compañía de inversión bajo derecho luxemburgués, conforme a la directiva UCITS. Los Fondos son fondos comunes de derecho francés (FCP) conforme a la directiva UCITS o AIFM.

Para Carmignac Portfolio Long-Short European Equities: Carmignac Gestion Luxembourg SA, en su calidad de Sociedad Gestora de Carmignac Portfolio, ha delegado la gestión de la inversión de este Subfondo en White Creek Capital LLP (registrada en Inglaterra y Gales con el número OCC447169) a partir del 2 de mayo de 2024. White Creek Capital LLP está autorizada y regulada por la Financial Conduct Authority con el FRN : 998349.

Carmignac Private Evergreen hace referencia al compartimento Private Evergreen de la SICAV Carmignac S.A. SICAV – PART II UCI inscrita en el RCS luxemburgués con el número B285278.